소득이 있는 곳에는 세금이 발생합니다. 개인의 소득이 얼마인지에 따라 각각 다른 세율을 적용받는데요. 근로소득세 계산기 사용방법 및 근로소득세 세율에 대해 살펴보도록 하겠습니다.

근로소득세란

소득이 발생하면 세금 납부의 의무가 생깁니다. 이것이 우리나라 조세법의 가장 큰 특징입니다. 소득세란 개인 또는 법인 또는 개인이 일년 동안 벌어들인 소득에 대해 매기는 세금입니다. 세금은 소득 구간별로 책정된 세율에 따라 각각 다르게 매겨집니다. 소득세는 국세와 지방세 중 국세로 분류되며 다시 직접세로 세분화 됩니다. 소득세는 다시 두가지로 나뉘는데요.

바로 법인소득세와 개인소득세입니다. 법인소득세는 법인세법에 의해 부과되는 세금으로서 법인세로 부과됩니다. 개인소득세는 소득세법에 의해 개인에게 적용하는 세금입니다. 따라서 근로소득세란 개인소득세를 의미합니다.

근로소득세 계산기

근로소득세 계산기를 활용해 납부 할 근로소득세가 얼마인지 미리 계산을 할 수 있습니다. 근로소득세 계산기는 국세청 홈택스에서 제공하고 있습니다. 사용법은 다음과 같습니다.

1. 국세청 홈택스로 접속합니다. 홈페이지 주소는 아래를 참고하세요.

2. 홈택스 메인화면에 접속한 뒤 상단메뉴를 살펴봅니다. 조회/발급, 민원증명, 신청/제출, 신고/납부, 상담/제보, 세무대리/납세관리가 있습니다. 이 중 조회/발급을 눌러줍니다. 조회/발급에서 오른쪽 하단부에 있는 간이세액표-근로소득간이세액표로 들어갑니다.

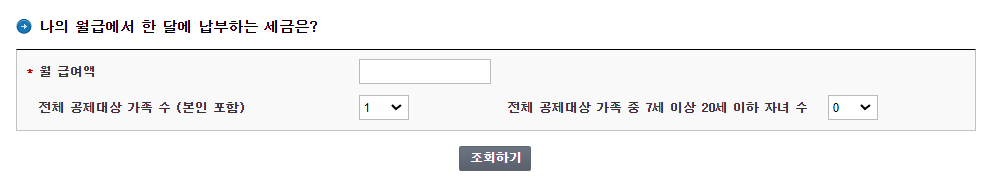

3. 클릭을 하면 아래와 같이 나의 월급에서 한 달에 납부하는 세금이 얼마인지 확인 할 수 있는 화면이 나옵니다. 자신의 월 급여액을 입력하고, 본인을 포함한 전체 공제대상 가족수 입력, 공제대상 가족 중 7세 이상 20세 이하 자녀수를 입력한 뒤 조회를 누릅니다. 여기서 말하는 공제대상 가족 수란 부양가족 수를 의미합니다.

4. 한달에 받는 급여액을 350만원으로 입력하고 부양가족수 3명, 7세 이상 20세 이하 자녀수를 0명으로 설정해 보았습니다. 조회를 해본 결과 소득세 납부를 80%를 선택했을 경우 64,190원, 100%를 선택할 경우 80,250원, 120%를 설정했을 경우 96,300원이라는 근로소득세를 납부액이 책정됐습니다.

근로소득세 세율

근로소득세는 소득이 얼마인지에 따라 세금을 내는 비율이 정해져있습니다. 이를 과세표준이라고 부릅니다. 따라서 자신의 연소득이 과세표준 구간의 어느곳에 위치하느냐에 따라 낼 세금이 달라집니다. 근로소득세 과세표준은 작년에 개정이 됐는데요. 연소득 1400만원까지는 6%의 세율을 적용합니다. 즉 소득에서 6%를 소득세로 내야만 합니다. 연소득 1400만원 ~ 5000만원은 15%의 근로소득세가 부과되며, 5000만원 ~ 8800만원은 24%, 8800만원 ~ 1억5천만원은 35%, 1억5천만원 ~ 3억원은 38%, 3억원 ~ 5억원은 40%, 5억원 ~ 10억원은 42%, 10억원 이상은 45%의 근로소득세가 부과됩니다. 소득이 점점 낼 세금또한 많아집니다. 고소득자일수록 세금을 많이 내는 구조입니다.

현재 직장을 다니고 있지만 이직을 위한 재직자 교육을 원하신다면 아래를 참고하세요